Enfocando el negocio de Turismo Activo como autónomo

Sin darnos cuenta, 2019 ha finalizado. Y sin parar ni un momento, 2020 empieza a rodar con todo lo que esto conlleva para tu negocio de Turismo Activo como autónomo.

Nuevos clientes, proyectos y retos comerciales aparecerán con el nuevo año. Pero, además, no puedes olvidarte de que desde el primer dia, y de nuevo, deberás cumplir con todas tus obligaciones fiscales.

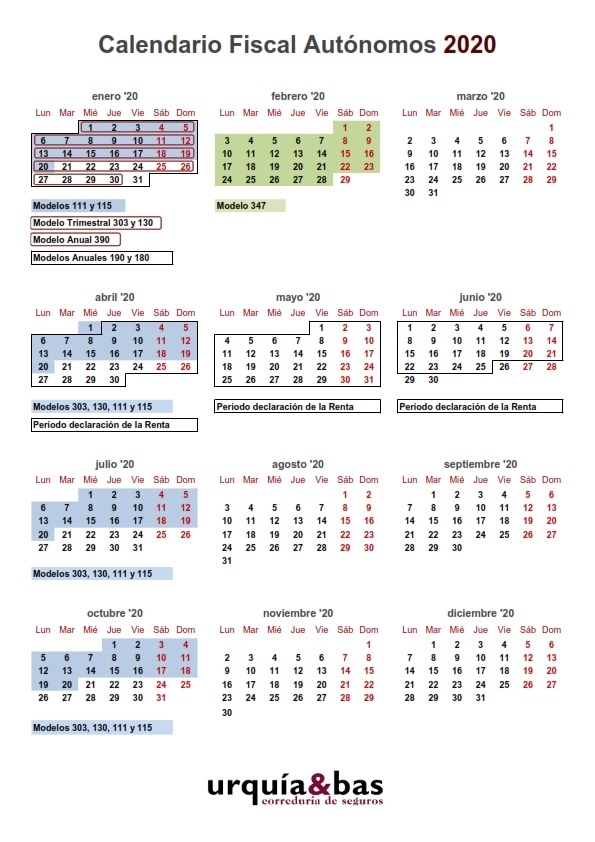

Con el post de hoy, y desde Urquía y Bas, queremos ayudarte a planificar el año 2020 en materia fiscal, informándote de los principales impuestos a presentar en tu negocio de Turismo Activo.

¿Cuáles son las principales obligaciones fiscales para 2020?

1. Presentación del IVA

El IVA (Impuesto del Valor Añadido) es un impuesto que grava el consumo final de productos y servicios. Es decir, es un impuesto que paga el consumidor final, que es quién realmente se beneficia del producto y servicio ofrecido.

Por lo tanto, tu negocio de Turismo Activo actúa como intermediario en este impuesto. Al realizar servicios a tus Clientes, les trasladarás en tus Facturas el cobro de un IVA que luego deberás liquidar con la Agencia Tributaria.

De la misma forma, el IVA que pagas en las Facturas de gastos o compras a tus Proveedores, es un IVA que te debe ser devuelto. (Ya que tu no eres el beneficiario final de este servicio o producto).

Esto es lo que deberás realizar trimestralmente en tu negocio de Turismo Activo como autónomo: La diferencia entre el IVA que has cobrado y el IVA que has pagado, tendrás que liquidarlo con la Agencia Tributaria mediante el modelo 303.

-Si el IVA de las Ventas es mayor que el IVA de las Compras, deberás pagar esta diferencia.

-Si el IVA de las Ventas es menor que el IVA de las Compras, deberán pagarte y/o compensarte esta diferencia.

¿Cuándo se presenta el modelo 303 del IVA?

*Enero: Del 1 al 30 de enero, deberás presentar el modelo 303 del IVA correspondiente a las operaciones efectuadas en el 4º trimestre de 2019.

*Abril: Del 1 al 20 de abril, deberás presentar el modelo 303 del IVA correspondiente a las operaciones efectuadas en el 1r trimestre de 2020.

*Julio: Del 1 al 20 de julio, deberás presentar el modelo 303 del IVA correspondiente a las operaciones efectuadas en el 2n trimestre de 2020.

*Octubre: Del 1 al 20 de octubre, deberás presentar el modelo 303 del IVA correspondiente a las operaciones efectuadas en el 3r trimestre de 2020.

2. Presentación del IRPF:

El IRPF (Impuesto de la Renta de las Personas Físicas) es un impuesto que debe ser pagado por las personas físicas ante la Agencia Tributaria.

En tu negocio de Turismo Activo, tendrás dos posibilidades para ir pagando este IRPF durante el año 2020:

2.1. Retenciones de IRPF en tus Facturas de Venta

Esto quiere decir que en las Facturas de Venta que vayas emitiendo en tu negocio, podrás ir descontándote un porcentaje que se trasladará en pago de IRPF.

¡Un ejemplo!

Ofreces un servicio en tu negocio de Turismo Activo que tiene una Base imponible de 1.000€. A este importe, deberás aplicarle su IVA y retención de IRPF:

Base imponible: 1.000€

IVA 21%: +210€

Retención IRPF 15%: -150€

Importe total Factura: 1.060€

“Será el receptor de la Factura quien realice el pago de estos 150€ que te has descontado ante la Agencia Tributaria”

El porcentaje de retención que puedes aplicar es del 15% de forma genérica. Y el 7% en el caso de nuevos Autónomos durante sus primeros 3 años.

No obstante, tan solo se podrán aplicar retenciones de IRPF si el receptor de la Factura es otro Autónomo o Empresa.

Si entre el total de tu Facturación, más del 70% ha sido realizada con retenciones de IRPF, no estarás obligado a realizar ningún otro proceso fiscal de IRPF a lo largo del año. En caso contrario, trimestralmente deberás realizar el pago por IRPF mediante el modelo 130.

2.2. Presentar el modelo 130 del IRPF

Al igual que ocurre con el IVA y el modelo 303, el pago del IRPF se realiza mediante el modelo 130. Es el documento oficial de autoliquidación trimestral para ir realizando los pagos a cuenta para el IRPF.

Para cada trimestre, calculados los ingresos y gastos generados en tu negocio de Turismo Activo como autónomo, saldrá resultante el beneficio. Será sobre este beneficio que tendrás que aplicar un 20% de impuesto y pagarlo ante la Agencia Tributaria.

Esto proceso, deberás realizarlo en los 4º trimestres del año.

Llegado el momento de la declaración de la renta, estos pagos fraccionados que realizarás con el modelo 130 podrán ser superiores o inferiores a lo que te corresponda pagar en la declaración de la Renta.

Si hubiese tenido que ser inferior, se te devolverá el importe. Por el contrario, si tuviese que ser superior, deberás pagar la diferencia.

¿Cuándo se presenta el modelo 130 del IRPF?

*Enero: Del 1 al 30 de enero, deberás presentar el modelo 130 del IRPF correspondiente a las operaciones efectuadas en el conjunto de todo el año 2019.

*Abril: Del 1 al 20 de abril, deberás presentar el modelo 130 del IRPF correspondiente a las operaciones efectuadas en el 1r trimestre de 2020.

*Julio: Del 1 al 20 de Julio, deberás presentar el modelo 130 del IRPF correspondiente a las operaciones efectuadas en el 1r y 2n trimestre de 2020.

*Octubre: Del 1 al 20 de octubre, deberás presentar el modelo 130 del IRPF correspondiente a las operaciones efectuadas en el 1r, 2n y 3r trimestre de 2020.

3. Otras obligaciones fiscales para 2020

Además de la presentación de impuestos y modelos tributario para el IVA e IRPF (que son los más importantes), es posible que, y por las casuísticas de tu negocio de Turismo Activo como autónomo, debas presentar otros impuestos fiscales:

3.1. Modelo 111

Este modelo deberás presentarlo trimestralmente si has practicado retenciones a tus trabajadores, o bien, has recibido facturas de Venta de otros autónomos en las cuales han aplicado retención de IRPF.

3.2. Modelo 115

Este modelo será obligatorio en tu negocio si estás pagando un alquiler por las instalaciones donde ofreces tus servicios, y en la Factura de gasto, está aplicada la retención de IRPF.

El importe de la retención aplicada deberás pagarla trimestralmente ante la Agencia Tributaria.

Como ves, son varios los modelos que durante todo el año deberás ir presentando ante la Agencia Tributaria en tu negocio de Turismo Activo como autónomo.

Aunque lo más probable y habitual es que trabajes con tu Gestor o Asesor para la presentación de impuestos, es muy importante que tengas una buena planificación y organización para que ¡Dichos pagos no te vengan sin avisar!